失敗しない不動産売却

Our Advice

不動産売却を成功させるために

不動産を売却をする場合、購入する時と違い、どの不動産会社に任せるかによって「売却価格」や「売却スピード」に大きな差が出ます。

そこで不動産取引に臨むにあたりご注意いただきたい点をいくつか申し上げます。

売却を失敗する人に多い特徴

- 不動産会社の選び方を間違えている

- 不動産会社に任せてしまう

- 売却を早く終わらせたいと焦り過ぎてしまう

「会社が大きい」「査定価格が一番高い」という理由で不動産会社を決めてしまう。

自分で不動産取引の方法や相場を調べるのが面倒だったり、分からないものと決めつけて、不動産会社の担当者に任せてしまう。

事情は様々ですが、早く結果が出て欲しいと思ってしまう方がいます。

「できるだけ早く売却したい」という気持ちが不動産会社に伝わってしまうと、その焦りに付け込んで、その不動産会社が早く取引を終わらせて報酬を得られるように、売主にとって値引きなどの不利な条件を提案してきます。

結果的に「早期売却 = 安売り」になってしまいます。

不動産会社を信用しない

不動産会社をすぐに信用しないようにしてください。

一生のうちに、何度も不動産取引をされる方はそう多くはありません。

そのため知識や経験が少なく、どうしても不動産会社主導になってしまいがちです。

その不動産会社が、親族や親しい友人のような特別な関係の方ならば、ある程度用できるかもしれませんが、会ったばかりの営業マンを簡単に信用して、大切かつ高額な不動産の売却を任せてしまって本当にいいのでしょうか?

そこで不動産会社選びを失敗しないために「不動産業界の実情~悪しき2つの商習慣」をお読みください。

不動産業界の実情

– 悪しき2つの商習慣 –

あまり知られていませんが、不動産業界において、古くから続いている悪しき商習慣に「両手仲介」「囲い込み」と言われるものがあります。

これは消費者を置き去りにし、不動産会社の利益のみを優先した、卑劣な商行為なのですが、法律に違反しないため蔓延しているのが実情です。

では「両手仲介」「囲い込み」とは一体どのようなものなのでしょうか?

悪しき商習慣 その1

両手仲介とは?

不動産の売主は「少しでも高く売りたい」。

一方、買主は「少しでも安く買いたい」ものです。

このような関係を利益が相反しているので「利益相反関係(りえきそうはんかんけい)」といいます。

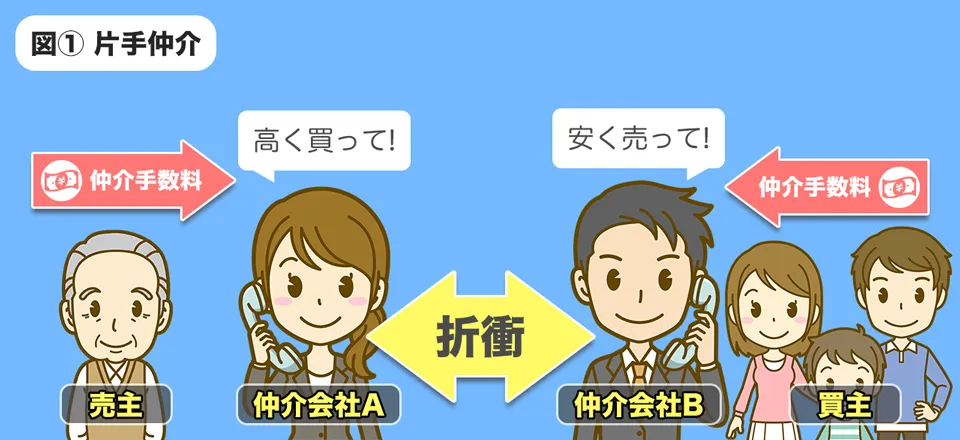

本来、不動産取引は、下図①のように、利益が相反している売主と買主のそれぞれに、別々の仲介会社が不動産の専門家として窓口となり、プロ同士が互いの依頼者にとって利益になる折衝を行わなければなりません。

この形を片方からのみ仲介手数料を受け取るので「片手仲介」といいます。

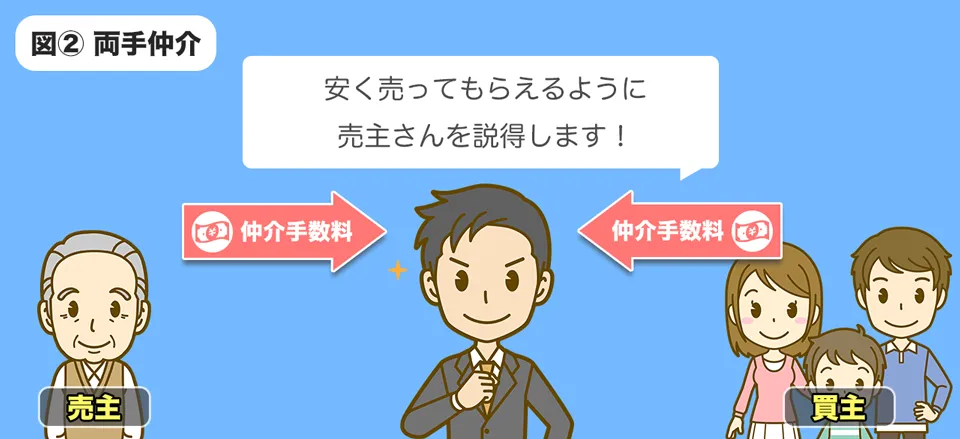

次に、図②のように、売主と買主ともに同一の仲介会社が依頼を受け、両方から仲介手数料を受け取ることを「両手仲介」といいます。

「両手仲介」の場合、お金を出す買主に有利な条件で調整されることがほとんどのため、結果的に、売主は安く手放すことになり損をしてしまいます。

ところが売主が安売りをして損をしても、仲介会社は両方から仲介手数料を受け取れるので2倍近く儲けることができます。

この「両手仲介」は、巨額の利益を追求する大手不動産会社に多く見られます。

悪しき商習慣 その2

囲い込みとは?

「囲い込み」とは、売主から売却の依頼を受けた仲介会社が「両手仲介」をしたいがために、正しい物件情報を他の不動産会社に公開しない(隠す)行為のことです。

下の図をご覧になりながら、下の文章をお読みください。

売主から売却を依頼された仲介会社Aは、仲介会社Bからの「3,000万円で買いたい方がいます」というような問い合わせに対し、嘘をついて断り続けて時間を稼ぎます。

その間に、2,500万円で買いたいという購入希望者Aを自ら見付け、売主にもっともな理由を並べて値下げに応じるように説得し、売買契約を締結し「両手仲介」を成立させてしまうのです。

両手仲介 ( 購入希望者A ) の場合 → 1,782,000円 ( 891,000円 x 2 )

片手仲介 ( 購入希望者B ) の場合 → 1,056,000円

※仲介手数料の計算式 : 売価格 ✕ 3% + 6万円 + 消費税

このように両手仲介をすることにより、売主が500万円も安く売却させられているにもかかわらず、不動産会社は2倍近くの仲介手数料を得ることができます。

しかし売主は、仲介会社Aから購入希望者Bの情報を聞かされることはないため、損をしたことに気づかないまま、無事に売却が終了したと思い込んでしまいます。

外国ではこのような行為を法律で禁止している国もありますが、日本では未だに法整備が進んでいません。

不動産査定のポイント

不動産を売却するにあたり、皆様にとって一番関心があることは「一体、いくらで売れるのか?」だと思います。

そこで不動産会社へ査定を依頼する際の注意点などを解説します。

注意点その1

高額査定

- 査定価格が高いからといって信用しない

- なぜ高い査定ができる会社があるのか?

- どんな物にも適正な価格がある

「うちは他社よりも高く売りますよ!」といって、高額な査定をする不動産会社が多く存在します。

ところが、我々不動産会社は、どこも同じような過去のデータを参考にして査定をするので、本来は同じような横一線の金額になるはずです。

正しくは「できる」のではなく「意図的に高くしている」なのです。

誰もができるだけ高く売りたいと思っているので、高い金額を提示されて喜ばない方はいません。

その心理をついて、高額な査定をして気を引き、契約をとることこそが目的です。

適正な価格を無視して売り出しても、無駄に時間と費用がかかるだけになってしまいます。

嘘をついて契約をとるような不誠実な会社に、大切な不動産の売却を任せてもいいのでしょうか?

このような会社は、自社の利益を優先するので、前述した「両手仲介」「囲い込み」をする可能性も高くなります。

ご自身で適正な価格を知る方法もありますので、口車に乗らず、冷静に見極めるようにしてください。

注意点その2

一括査定サイト

「不動産の営業はしつこい」というイメージ ( 実際そうですが… ) があるため、不動産会社と話をするのに躊躇される方は多いと思います。

「一括査定サイト」は、直接話をすることなく、インターネット上で複数の不動産会社にまとめて査定を依頼することができます。

そのため、抵抗感が少なく、手間が軽減されるので利用者が増加しています。

そこで「一括査定サイト」のメリットとデメリットを並べてみます。

一括査定サイトのメリット

- 気軽に依頼できる

- 複数社の査定を手間なく比較できる

- 高い査定をする会社が見つけやすい

一括査定サイトのデメリット

- 査定額が高額になりやすい

- 査定依頼後にしつこく電話営業がくる

- 大手不動産会社しか利用できない ( 両手仲介の心配 )

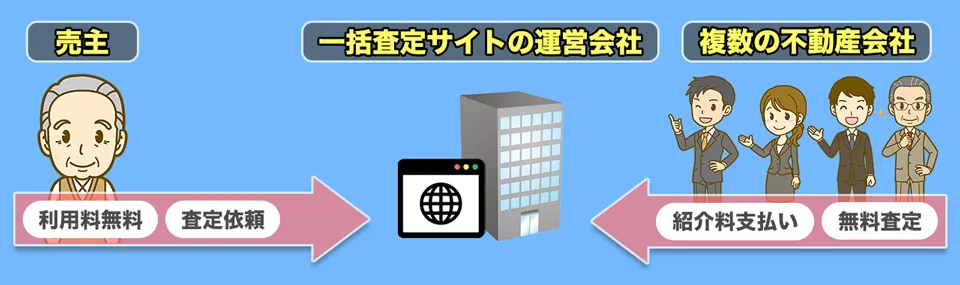

下の図のように、不動産会社は、一括査定サイトを利用するために、その運営会社に紹介料を支払っています。

もし売却依頼につながらなければ、一銭も貰えないにもかかわらず、紹介料は支払わなければならないので赤字になってしまいます。

そこで依頼につなげるために、他社に負けないよう高額な査定をすることになり、結果的に、依頼者は正確な売却金額を知ることができなくなってしまいます。

しつこい電話営業への対策としては、査定依頼時に、メール対応のみを希望することができるものもあります。

それでも電話が掛かってきた場合は、ルールを守らない不誠実な会社と判断して、対応しないようにしてください。

とはいえ一括査定サイトは、便利なツールではありますので、信用し過ぎることなく、あくまで判断材料の一つとして、上手に利用するようにしてください。

不動産査定で大切なこと

車や貴金属・美術品等の査定価格は、実際に買ってくれる金額です。

建築工事や引越し等の見積りは、実際に支払う金額です。

どちらも「提示された金額」と「貰えたり払ったりする金額」は必ず一致します。

一方、不動産会社の査定は、この金額で売れるであろうという予想価格。です。

あくまで予想しただけの価格なので、実際にその金額で売れることが約束されたものではありません。

結果的に査定を下回って売却することになっても、不動産会社には何の罰則もなく言ったもん勝ちで無責任な数字なので、「査定価格」と「実際に売れる金額」は必ずしも一致しません。

車や貴金属などの査定や建築工事などの見積りのイメージがあるので、「査定価格通りに売ってくれるもの」と思い込んでしまう方が少なからずいますが全くの勘違いなのです。

少しでも高く売りたいと熱望している顧客心理を巧みに利用した、不動産会社の営業手法であり、高額な査定が出たからと言って鵜呑みにせず、冷静な判断をするようにしてください。

過去に、高い査定を信じてしまった結果、資金計画が崩れてしまい、生活設計や入居施設などの見直しを余儀なくされた方を見てきました。

不動産査定において、大切なことは「高い査定をもらう」ことではなく、今後の生活設計のために「実際に売れる金額を正確に知る」ことです。

高齢者が不動産取引をする場合の注意点

超高齢社会を迎え、お一人で生活することが困難になり、施設等への住み替えを検討せざるを得ない方が増えています。

そのような背景のもと、自宅などの不動産を売却して、今後の生活資金等を確保するために、高齢者自身が当事者となる不動産取引が増加しており、同時にトラブルも多発しています。

ここでは高齢者が不動産取引をする場合の注意点などをお話ししたいと思います。

不動産会社に騙されない

近年、国民生活センターに次のような「高齢者の自宅の売却トラブル」の相談が多数寄せられています。

- 「長時間、勧誘されて契約をしてしまった」

- 「思い直して解約したいと言ったら高額な違約金を請求された」

- 「売却の契約をしたようだが契約書にサインした覚えがない」

当然、騙そうとする不動産会社が悪いのですが、内容をよく理解しないまま、如何なる書類にも、安易に署名捺印は絶対にしないようにしてください。

自宅の売却契約はクーリング・オフ(契約の撤回・解除)をすることができません。

結果的に、住む場所を失ってしまったり、違約金を支払うことで生活資金が少なくなってしまうなど、今後の生活に大きな影響を及ぼすことになります。

困ったときは一人で悩まず、お子様やご兄妹などの親族、他にもケアマネジャーや訪問介護員(ヘルパー)など、誰でもいいので周囲の人に必ず相談するようにしてください。

不動産会社以外にも、リフォーム業者や訪問販売・訪問買取り業者、保険会社・投資会社などの勧誘にも「これは詐欺かもしれない!」という疑いの目を持って接するようにしてください。

不動産取引には意思能力が必要

意思能力がない状態で行った契約は無効になります。

意思能力とは、「自分の行為によって法的な効果が起こることを認識し判断できる能力」のことをいいます。

少し分かりづらいので簡単に言うと、不動産取引においては「不動産を売ることによって不動産を失い、代わりに代金を得ること」を認識できるかになります。

認知症だからといって直ちに意思能力が否定されることはなく、その契約の難易度や重要性、医学的判断や契約時の状況等によって総合的に判断されます。

あくまで判断の目安の一つとして、要介護認定度3以上または日常生活自立度II以上の症状に該当していると意思能力が低下している可能性があるとされています。

意思能力低下に対する3つの対処法

不動産取引のみならず、高齢期に支障なく生活するためにはどうしたらいいのでしょうか?

そこで認知症対策である「成年後見」「任意後見」「家族信託(民事信託)」について簡単に説明したいと思います。

- 成年後見人

- 任意後見人

- 家族信託

本人が契約などの法律行為をするための判断能力がなくなってしまった時に、親族などが家庭裁判所に申し立て、後見人という保護者を選任することにより本人を保護するという制度です。

裁判所に選任させるのではなく、あらかじめ後見人となる人を自分の意思で選んでおくことができる制度です。

本人に判断能力があるうちに、後見人となる人と任意後見契約を結んでおく必要があります。

自分の財産を家族に信託する(任せる)ことにより、本人の判断能力がなくなっても、家族が本人のために、財産の管理・運用・処分をすることができるようになります。

任意後見と同様に、本人に判断能力があるうちに、任せたい人と信託契約を結んでおく必要があります。

3つの対処法のメリット・デメリット

3つの制度には下記のようなメリットとデメリットがあります。

成年後見のメリット・デメリット

- 家庭裁判所がチェックしてくれる

- 取消権がある

- 身上監護ができる ( 身上監護とは生活・医療・介護などの手配や契約を行うこと )

- 誰が後見人になるか分からない ( 家庭裁判所が選任する )

- 後見人への報酬 ( 月額2~6万円 ) を支払う

- 財産管理が厳格 ( 相続対策などは不可 )

- 申し立てを取り下げることができない

任意後見のメリット・デメリット

- 自分で後見人を選ぶことができる

- 家庭裁判所が選任した監督人がチェックしてくれる

- 身上監護ができる

- 監督人に報酬 ( 月額1~3万円 ) を支払う

- 取消権なし

家族信託のメリット・デメリット

- 後見人に比べ費用を抑えられることがある

- 家庭裁判所の関与がない

- 身上監護ができない

- 取消権なし

- 家庭裁判所等のチェック機能がない

- 初期費用が高い ( 一般的に50~100万円 )

それぞれ一長一短ありますが、主なポイントは次の通りです。

- 自分で任せたい人を選べるか?

- ランニングコストがかかるか?

- チェック機能が働いているか?

- 身上監護ができるか?

- 取消権があるか?

どれを選択したらいいの?

どの制度を選ぶべきかは、本人や親族の置かれている状況によって異なります。

下記を参考にして、何が最良かをお考えください。お悩みの際は、司法書士などの専門家に相談してみることをお勧めします(制度全般に明るい専門家をご紹介することも可能です)。

尚、家族信託に身上監護がないため、任意後見との併用を勧める記事などを目にすることがありますが、お互いのメリットを打ち消し合うことになったり、家族信託でも親族であれば身上監護がカバーできたりするので、親族がいない等の事情がなければ併用はお勧めしません。

成年後見をお勧めするケース

- 既に判断能力が低下している

- 頼れる親族がいない

- 施設に入らず自宅で生活している(詐欺対策)

- 親族が遠方にいるなどの理由で身上監護を専門家に任せたい

任意後見をお勧めするケース

- 将来の認知症対策をしたい

- 自分で後見人を選びたい

- 家族信託でカバーできない財産がある(年金・農地・有価証券・借地権・担保権付不動産)

家族信託をお勧めするケース

- 将来の認知症対策をしたい

- 頼れる親族がいる

- 財産管理に第三者が関与して欲しくない

- 家ランニングコストをかけたくない

- 相続対策や資産運用を考えている

- 相続方法を指定したい

【まとめ】不動産会社の選び方

「不動産取引は不動産会社選びで決まる」と言っても過言ではありません。

不動産を購入する場合は、情報量に差があるので大手が有利といえるかも知れません。

一方、売却となると「大手が有利」とは言い切れません。

ではどんなことに気をつけて不動産会社を選べばいいのでしょうか?

- 認知度が高い

- 社員教育が徹底されているため営業マンのレベルが一定している

- 両手仲介の可能性が高い

- 担当者の取扱件数が多いため営業活動が希薄

- 休日や時間に制約がある

- 両手仲介の可能性が低い

- 取扱件数が少ないため対応が柔軟で丁寧

- 休日や時間外の対応が可能

- 認知度が低い

- 営業マンのレベルに差がある

インターネットの普及により、会社の規模を問わず広範囲に集客ができるようになりました。

大手と中小それぞれのメリット・デメリットを比較して最良の選択をしてください。

ここでご説明させていただいたことをご理解いただいた上で、焦らず慎重に、「両手仲介」や「囲い込み」をせず、お客様目線 ( 親切に分かり易い説明、細やかなサポート ) で誠実に仕事をしてくれるパートナー ( 不動産会社・営業担当者 ) を見つけてください。

それでは、皆様の不動産売却がご成功されることを心よりお祈り申し上げます。

ご不明な点がございましたらお気軽にお問い合わせください。